Giá trần giá sàn và biên độ dao động trong chứng khoán

24/05/2021

Giá tham chiếu và phương pháp tính dễ hiểu nhất

24/05/2021Chứng quyền có bảo đảm trong chứng khoán

Chứng quyền có đảm bảo là một loại sản phẩm chứng khoán được chính thức phát hành trên sàn HOSE vào 28/6/2019 ở Việt Nam.

Đây là một sản phẩm mới hoàn toàn vì vậy sẽ cần nhiều thời gian để hoàn thiện và cập nhật.

Bài viết này nhằm trình bày tất cả các vấn đề cơ bản nhất xoay quanh chứng quyền.

1. Khái niệm

Chứng quyền có bảo đảm (Covered Warrant). Viết tắt là CW.

Là một sản phẩm tài chính có tài sản đảm bảo và được công ty chứng khoán phát hành. Niêm yết trên Sở GDCK.

Cụ thể hơn, chứng quyền có đảm bảo là một loại chứng khoán cho phép người sở hữu chúng. Có quyền mua hoặc quyền bán một loại tài sản cơ sở nào đó trong tương lai với mức giá đã xác định trước.

Khi mua bán chứng quyền, nhà đầu tư sẽ thực hiện quyền nếu có lãi, còn hòa hoặc bị lỗ thì sẽ không thực hiện quyền ( nhà đầu tư chỉ bị mất phí).

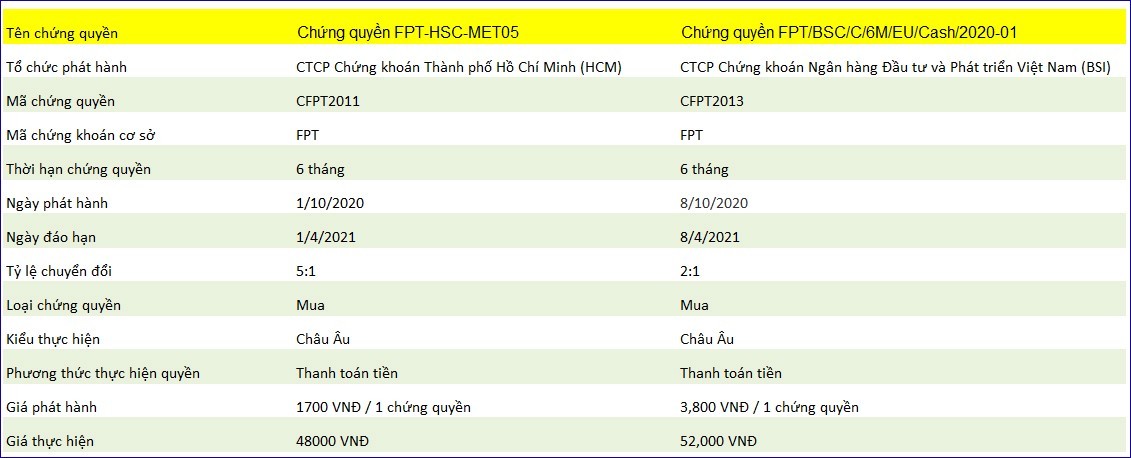

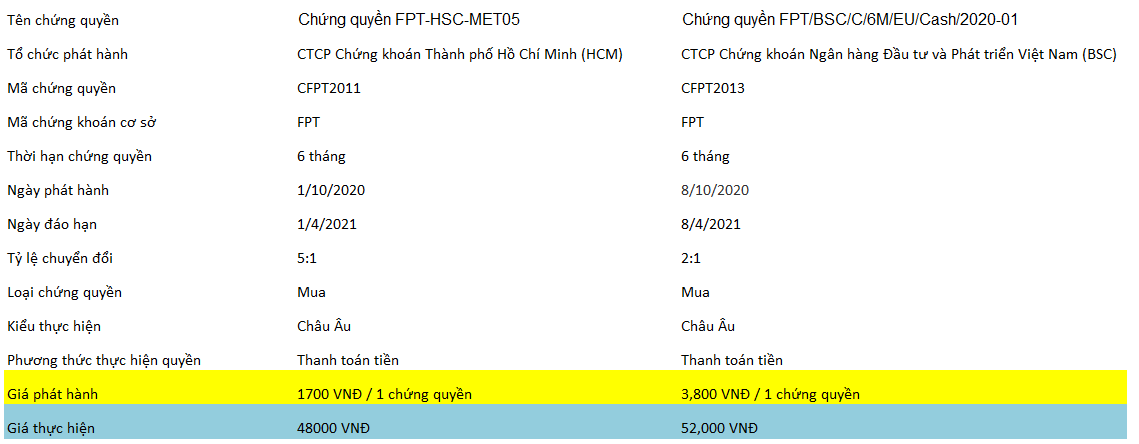

Trong hình trên là các Thông số chủ yếu trong Thông báo Phát hành Chứng quyền.

Có Bảo đảm Sơ cấp lần đầu (IPO) đối với Mã Chứng khoán Cơ sở MWG của 2 Tổ chức Phát hành.

Là Công ty Chứng khoán BIDV (BSC) và Công ty Chứng khoán VnDirect (VND).

Một số các Thông số quan trọng nhất đã được mình đính màu xanh lá cây.

Ta sẽ lần lượt giải thích các Khái niệm trong Bảng trên từ trên xuống dưới. Để hiểu được Tổng thể về Chứng quyền có Bảo đảm trước khi tham gia Thị trường rất mới này.

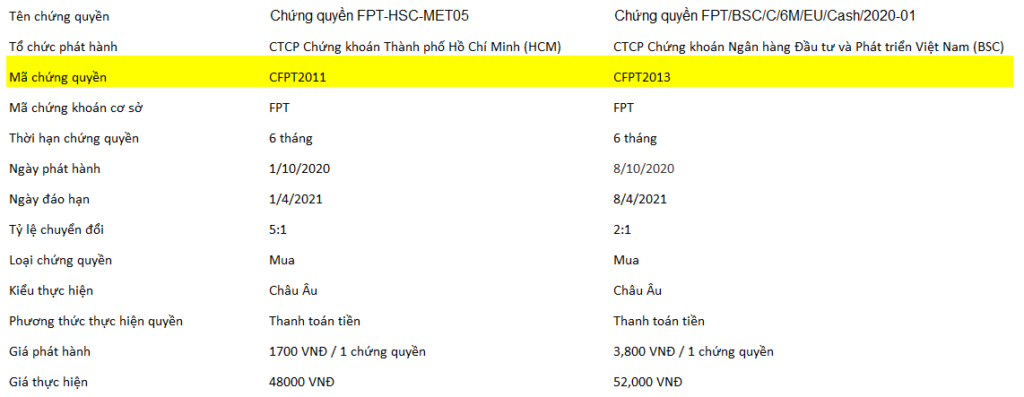

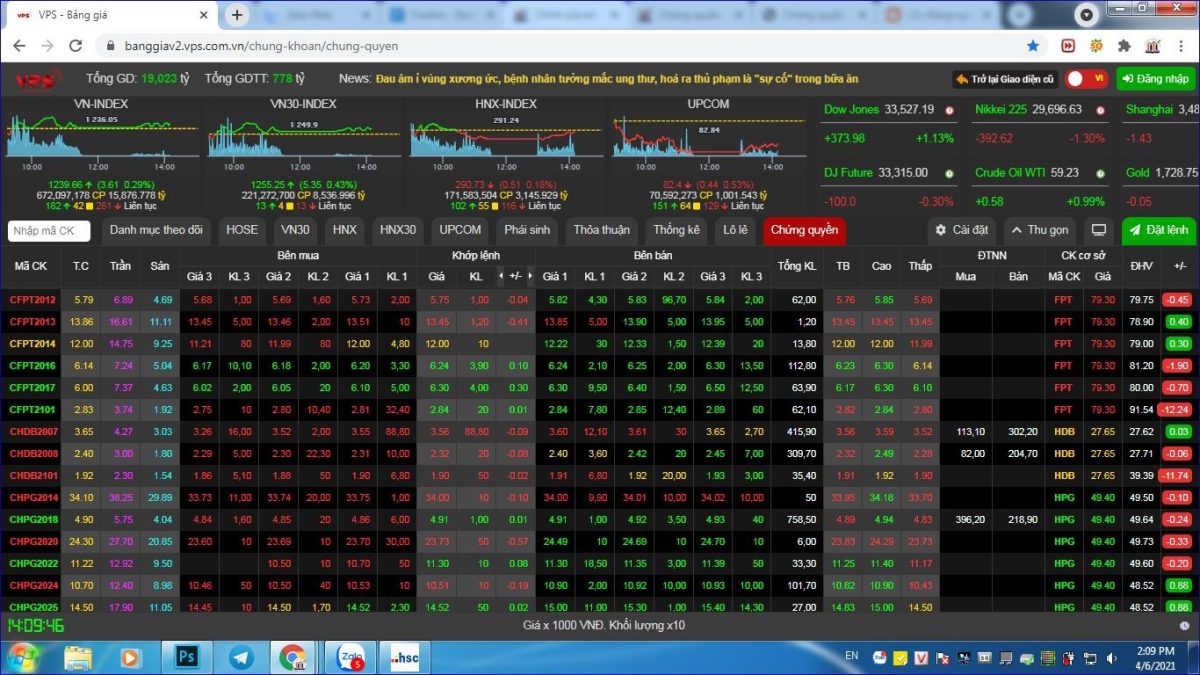

Theo hình trên. Chúng ta thấy là tất cả những thông số cơ bản của một chứng quyền có đảm bảo của mã chứng khoán cơ sở FPT do HSC và BSC phát hành. Sẽ có một số khái niệm gây khó hiểu cho bạn khi tiếp cận lần đầu.

Sau đây chúng ta sẽ đi vào chi tiết các khái niệm theo lần lượt để có thể hiểu được loại sản phẩm chứng khoán này.

2. Tên chứng quyền có bảo đảm và tổ chức phát hành.

Tên chứng quyền.

Sẽ do tổ chức phát hành, nó sẽ không theo một chuẩn mực cụ thể nào nhưng thường sẽ thể hiện được các đặc điểm của loai chứng quyền đó.

Bao gồm:

- Loại chứng quyền: Mua/Bán hoặc Call/Put

- Tên của mã chứng khoán cơ sở dùng để tham chiếu: FPT, MWG, HPG,…

- Tên viết tắt của tổ chức phát hành: VPS, SSI, HSC, BSC, KIS, …

- Kiểu chứng quyền: ví dụ EU

- Phương thức thực hiện quyền: Thanh toán bằng tiền hoặc chứng khoán

Chứng quyền có bảo đảm trong chứng khoán

Tổ chức phát hành

chính là các công ty chứng khoán theo Luật chứng khoán hiện hành. Để được cấp quyền phát hành chứng quyền, các công ty chứng khoán phải thỏa mãn các điều kiện sau:

- Không có lỗ lũy kế, có vốn điều lệ và vốn chủ sở hữu đạt tối thiểu 1.000 tỷ đồng trở lên theo báo cáo tài chính năm đã được kiểm toán của năm gần nhất và báo cáo tài chính bán niên gần nhất đã kiểm toán soát xét.

- Được cấp phép đầy đủ các nghiệp vụ kinh doanh chứng khoán

- Không bị đặt trong tình trạng cảnh báo, tạm ngừng hoạt động, đình chỉ hoạt động hoặc trong quá trình hợp nhất, sáp nhập, giải thể, phá sản.

- Báo cáo tài chính của năm liền trước đã được kiểm toán bởi công ty kiểm toán được chấp thuận không có ngoại trừ.

Vào thời điểm chứng quyền được tung ra thị trường (28/06/2019), có 7 công ty chứng khoán đủ điều kiện và được cấp phép phát hành chứng quyền. Đó là : VPS, HSC, KIS, SSI, MBS, BSC và VND.

3. Mã chứng quyền

Mã chứng quyền có đảm bảo thường được cấu tạo gồm 3 phần.

- C : Viết tắt của Covered Warrant.

- Tên mã chứng khoán cơ sở: HPG, VNM, PNJ, …

- Phần thứ 3 thường là 1 dãy số thể hiện mốc thời gian của đợt phát hành

Mình lấy ví dụ một mã chứng quyền CEIB2001.

Cấu trúc của mã này gồm 3 phần:

- C – Coverred Warrant.

- EIB mã chứng khoán cơ sở của ngân hàng Eximbank.

- 2001 được hiểu là đợt 1 của năm 2020.

Ảnh: Mã chứng quyền FPT2011 do HSC phát hành và FPT2013 do BSC phát hành. Chứng quyền có bảo đảm trong chứng khoán

Theo quy định hiện hành thì những mã chứng khoán cơ sở được dùng làm tham chiếu trong chứng quyền là những mã nằm trong rổ chỉ số VN30 hoặc HNX30 có hiệu lực gần nhất.

Đồng thời tỷ lệ free-float của các mã này phải từ 20% trở lên.

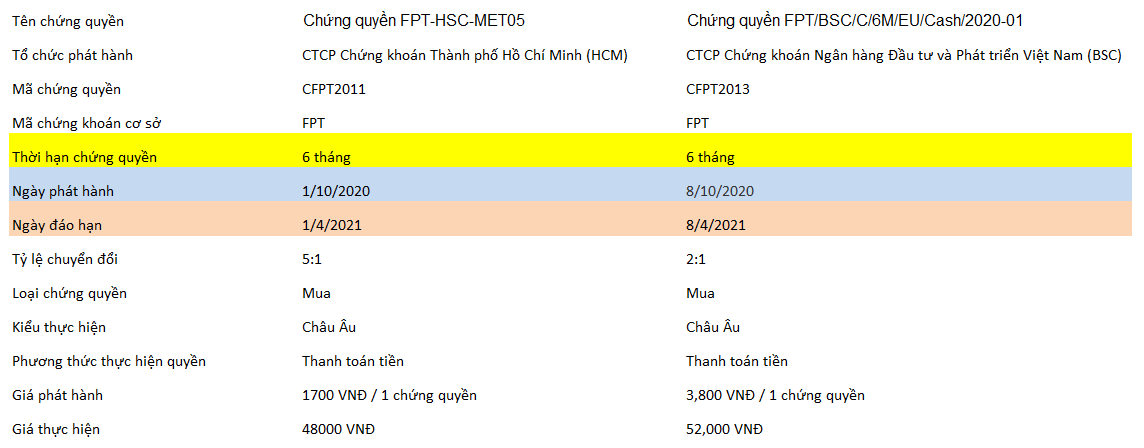

4. Thời hạn chứng quyền, Ngày phát hành và Ngày đáo hạn

Thời hạn chứng quyền

Là khoảng thời gian mà chứng quyền đó tồn tại và có hiệu lực. Trong các văn bản như Giấy chứng nhận chào bán chứng quyền hay Thông báo phát hành chứng quyền, các công ty chứng khoán đã ghi rõ thời hạn của chứng quyền là 3 tháng, 6 tháng hoặc 2 năm. Trên thực tế thì thời hạn 3 tháng và 6 tháng được dùng nhiều nhất. Kết quả thăm dò thực tế cũng cho thấy đây là 2 loại kỳ hạn tối ưu nhất. Nếu thời hạn chứng quyền quá dài, tính theo đơn vị năm chả hạn thì biến động % lợi nhuận của nó sẽ không cao. Đặc điểm này sẽ không phù hợp với một sản phẩm chứng khoán hướng tới những người vốn có khẩu vị rủi ro cao.

Ngày phát hành

Là ngày mà công ty chứng khoán tiến hành chào bán sơ cấp lần đầu.

Thông thường. Ngày phát hành chứng quyền sẽ được xác định ngay sau 1 – 2 ngày.

Làm việc kể từ khi công ty chứng khoán nhận được Giấy chứng nhận chào bán chứng quyền do UBCK Nhà nước cấp.

Ngày đáo hạn chứng quyền có đảm bảo:

Được tính bằng cách lấy thời điểm Ngày được cấp phép + Thời hạn chứng quyền. Trường hợp trùng với ngày nghỉ hoặc ngày lễ thì ngày đáo hạn sẽ là ngày làm việc liền sau. Thông tin này cũng sẽ được ghi rõ trên các văn bản khi chứng quyền được phát hành.

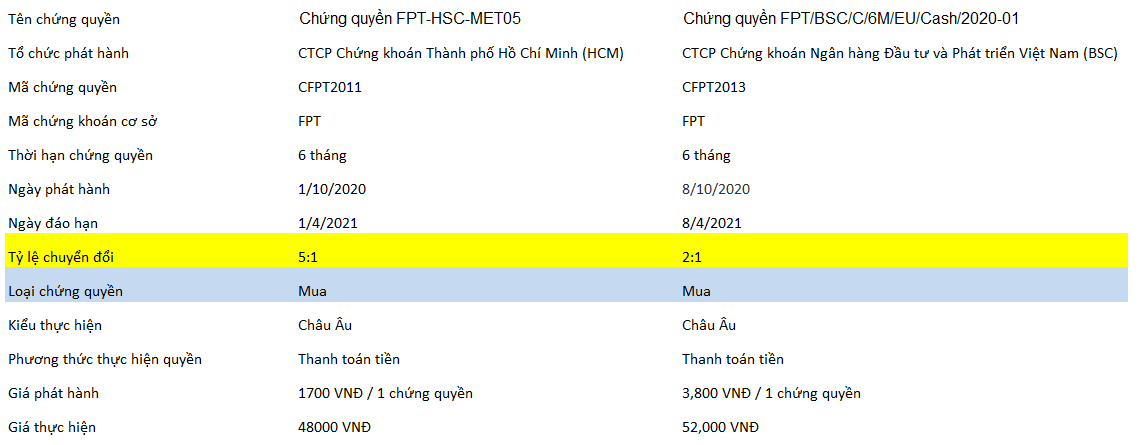

5. Tỷ lệ chuyển đổi và Loại chứng quyền

Tỷ lệ chuyển đổi chứng quyền có đảm bảo thường có dạng n : 1.

Trong đó n là số nguyên (1; 2; 3; …).

Tỷ lệ này mang ý nghĩa là n chứng quyền thì được chuyển đổi thành 1 cổ phiếu nếu người nắm giữ thực thiện quyền.

Trên thực tế chúng ta có thể thấy các chứng quyền dựa trên mã chứng khoán cơ sở.

Có giá càng cao thì tỷ lệ chuyển đổi sẽ càng cao (n càng lớn).

Loại chứng quyền:

Có 2 loại chứng quyền có bảo đảm đó là Mua (Call) và Bán (Put).

Hiện tại, sản phẩm chứng quyền còn khá mới mẻ ở Việt Nam. Nên chỉ áp dụng loại chứng quyền mua. Nhà đầu tư chỉ được đánh 1 chiều duy nhất là kỳ vọng giá của mã chứng khoán cơ sở tăng giá thì mới có lãi.

Loại chứng quyền bán sẽ được tung ra thị trường trong tương lai khi hình thức này đã đủ hoàn thiện.

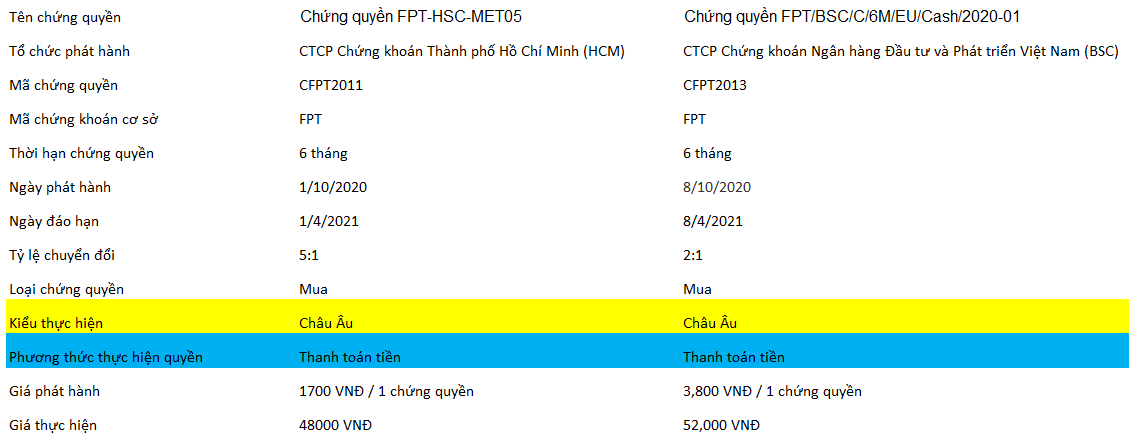

6. Kiểu chứng quyền và Phương thức thực hiện quyền.

Kiểu chứng quyền.

Sẽ có 2 dạng. Đó là kiểu Châu Âu và kiểu Mỹ. Kiểu châu Âu là kiểu mà người nắm giữ chứng quyền sẽ thực hiện quyền đúng vào ngày đáo hạn.

Trong khi ở kiểu Mỹ thì có thể thực hiện quyền vào bất cứ ngày nào trong khoảng thời gian từ ngày phát hành đến ngày đáo hạn.

Dễ thấy kiểu Châu Âu sẽ đơn giản hơn kiểu Mỹ. Nếu áp dụng kiểu Mỹ thì nhà đầu tư sẽ có lợi thế trong việc lập chiến lược đầu tư.

Ở Việt Nam do mới thời điểm sơ khai nên chỉ mới áp dụng kiểu chứng quyền Châu Âu mà thôi.

Phương thức thực hiện quyền mua có đảm bảo.

Cũng có 2 loại. Đó là thanh toán bằng tiền hoặc thanh toán bằng chứng khoán.

Kiểu thanh toán bằng tiền là:

Công ty chứng khoán sẽ tiến hành thanh toán lãi bằng tiền khi người nắm giữ quyền thực hiện quyền và có lãi.

Kiểu thanh toán bằng chứng khoán là:

Người nắm giữ chứng quyền được quyền mua cổ phiếu cơ sở theo chứng quyền quy định từ trước.

Ở Việt Nam hiện tại mới chỉ áp dụng phương thức thanh toán bằng tiền.

7. Giá phát hành và Giá thực hiện.

Giá phát hành chứng quyền có bảo đảm.

Là giá do tổ chức phát hành bán lần đầu để tạo lập thị trường trước khi chứng quyền được niêm yết trên sàn chứng khoán.

Trên thực tế thì các công ty chứng khoán thường nâng tỷ lệ chuyển đổi để hạ giá của chứng quyền trước.

Ví dụ:

Thay vì mất 6000 đồng để đổi thành 1 cổ phiếu theo tỷ lệ 1 : 1. Thì giá chứng quyền chỉ còn là 1500 đồng nếu theo tỷ lệ 4 : 1.

Cách làm này có thể gây ấn tượng là giá chứng quyền thấp nhưng chúng ta nên chú ý đến tỷ lệ. Bản chất là ta cần phải xác định mất bao nhiêu tiền để có thể chuyển đổi sang 1 mã cổ phiếu cơ sở chứ không quan trọng giá chứng quyền là bao nhiêu.

Giá thực hiện.

Là giá của mã cổ phiếu cơ sở mà người sở hữu chứng quyền sẽ được phép mua trong tương lai khi đáo hạn mua.

Hoặc người đó được phép bán trong trường hợp nắm giữ chứng quyền bán.

Gọi là chứng quyền thì bạn có thể thực hiện hoặc không.

Nếu là chứng quyền mua, trong trường hợp giá mã cổ phiếu cơ sở tại ngày đáo hạn thấp hơn hoặc bằng giá thực hiện.

Thì người sở hữu quyền có thể không thực hiện quyền và chịu mất toàn bộ tiền bỏ ra mua quyền.

Ngược lại, giá mã cổ phiếu cơ sở cao hơn giá thực hiện thì người sở hữu sẽ thực hiện quyền để hiện thực hóa lợi nhuận.

8. Các mốc lợi nhuận khi đáo hạn chứng quyền có bảo đảm.

Ở phần trên.

Ta mới chỉ biết được là nếu Giá Cổ phiếu Cơ sở khi Đáo hạn thấp hơn Giá Thực hiện thì Chứng quyền Mua (Thời gian đầu có Chứng quyền Bán) đó sẽ không thực hiện.

Tức là Lỗ 100% hay mất Phí mua Chứng quyền Mua.

Còn hiện tại vẫn chưa xét đến là khi nào thì bắt đầu Hòa vốn và có Lãi. Ta cùng xét đến trường hợp sau:

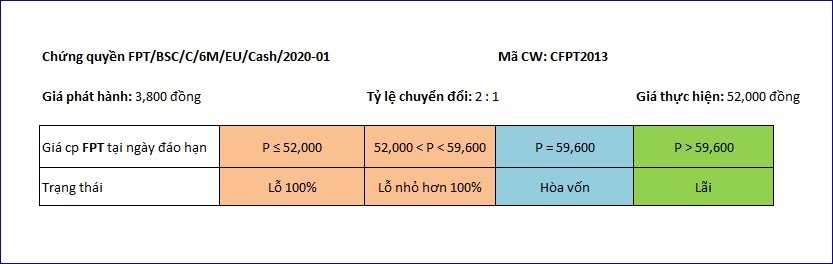

Ở phần trên ta mới chỉ xem xét đến trường hợp giá đáo hạn của cổ phiếu cơ sở thấp hơn giá thực hiện.

(ở đây là chứng quyền mua).

Thì người nắm giữ chứng quyền sẽ không được thực hiện quyền và mất 100% chi phí mua chứng quyền.

Ở phần này chúng ta cùng xem xét khi nào thì người mua chứng quyền bắt đầu hòa vốn và có lãi.

Giá hòa vốn

là mức giá mà tại đó người mua chứng quyền có lợi nhuận = chi phí mua chứng quyền. Người mua sẽ thực hiện quyền và hòa vốn.

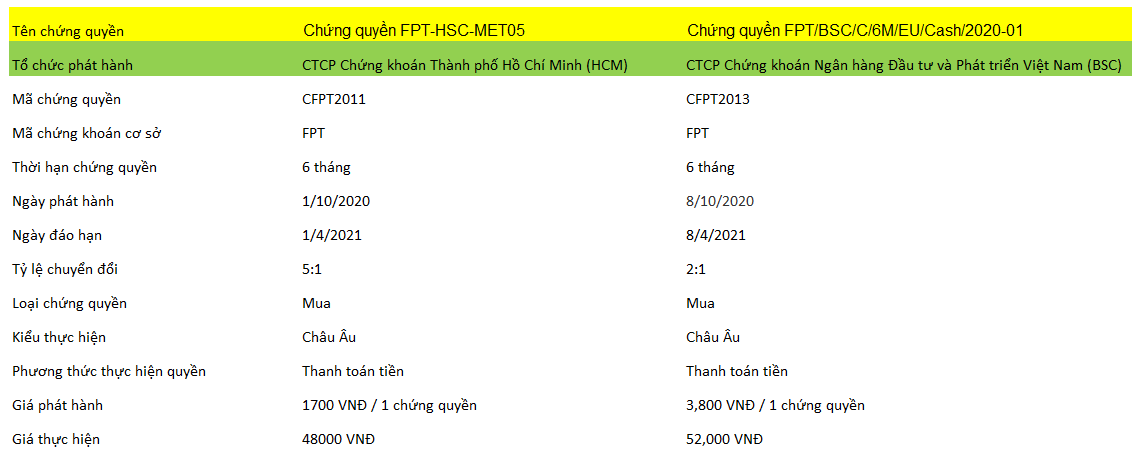

Ví dụ: Như ảnh trên, Chứng quyền CFPT2013 do BSC phát hành

- Giá phát hành: 3,800 đồng / chứng quyền

- Tỷ lệ: 2 : 1

- Giá thực hiện: 52,000 đồng

Nếu giả sử bạn mua chứng quyền này thì lúc đáo hạn, giá của cổ phiếu FPT phải là 52,000 + 3,800 x 2 = 59,600 đồng thì bạn mới hòa vốn.

Giá 59,600 đồng được gọi là giá hòa vốn trong trường hợp này.

Xét ở các mức giá của mã chứng khoán cơ sở ở ngày đáo hạn (gọi tắt là P).

Ta có các trạng thái lời/lỗ như sau:

P <= 52,000 (giá thực hiện): theo quy định thì chứng quyền bị hủy và người nắm giữ mất toàn bộ chi phí bỏ ra để mua quyền.

52,000 <P< 59,600 (Giá hòa vốn): Chứng quyền được thực hiện nhưng người nắm giữ vẫn bị lỗ.

Ví dụ:

P = 55,000 thì người đó sẽ lời 55,000 – 52,000 = 3,000 đồng so với giá thực hiện. Nhưng so với chi phí mua chứng quyền thì vẫn lỗ 1 khoản là 3,000 – (3,800 x 2) = – 4,600 đồng tức bằng (4,600/7,600) x 100 = 60.5%.

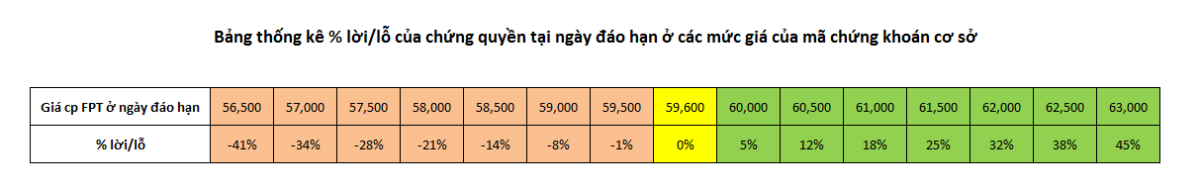

Theo bảng trên chúng ta có thể thấy.

Tương ứng với mỗi mức giá của chứng khoán cơ sở, trạng thái lời/lỗ của người nắm giữ chứng quyền lại biến động lớn hơn nhiều. Mức đòn bẩy cao như thế này sẽ phù hợp với những người ưa thích khẩu vị rủi ro cao nhưng đổi lại lợi nhuận cũng rất cao.

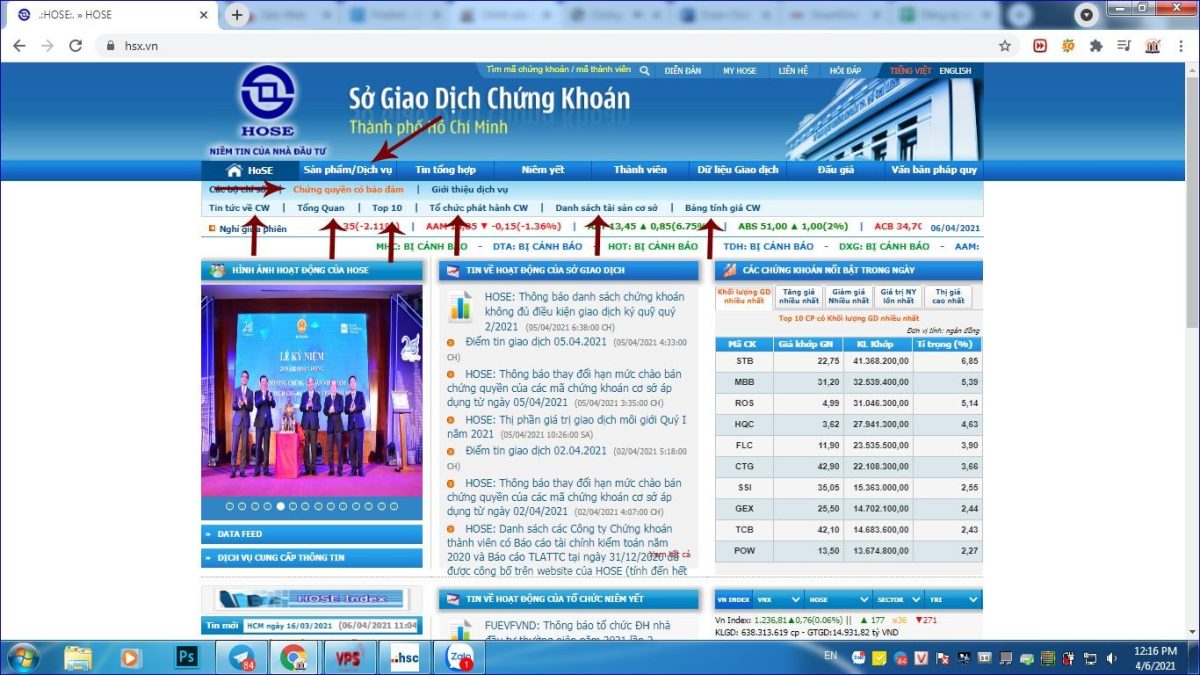

9.Tra cứu thông tin chứng quyền ở đâu?

Hiện tại các tổ chức phát hành đều sẽ đăng thông tin chứng quyền do họ phát hành trên website. Tuy nhiên thì địa chỉ tra cứu thông tin đầy đủ và tổng quát nhất vẫn là website của Sở GDCK TP Hồ Chí Minh: www.hsx.vn. Đây là đơn vị tổ chức phát hành loại sản phẩm chứng khoán mới này.

Nếu bạn muốn theo dõi thông tin mua bán chứng quyền thì có thể truy cập vào các bảng giá trực tuyến của các công ty chứng khoán phát hành.

10. Hướng dẫn mở tài khoản chứng quyền có bảo đảm

Như chúng ta đã thấy.

Thì chứng quyền được các công ty niêm yết trên sàn HOSE và xem chung bảng giá với các mã chứng khoán cơ sở.

Để tham gia đầu tư loại sản phẩm chứng khoán này. Bạn chỉ cần có tài khoản chứng khoán cở sở là được.

Bạn có thể tham khảo mở tài khoản tại VPS và nhận các hỗ trợ tư vấn đầu tư từ mình, cả bên chứng quyền lẫn chứng khoán cơ sở lẫn phái sinh.

Liên hệ admin kênh Telegram Tesef Team để được hỗ trợ tốt nhất: https://t.me/joinchat/L9t8cJykrQswMTk1

Hiện tại Tesef có Khóa học chứng khoán cơ bản và nâng cao hoàn toàn Miễn Phí, đó là hành trang giúp bạn tích lũy kiến thức và hiểu hơn về thị trường chưng khoán.

Nếu bạn quyết tâm và nghiêm túc học tập thì bạn đăng ký vào link bên dưới

CỘNG ĐỒNG CHIA SẺ KIẾN THỨC & CƠ HỘI ĐẦU TƯ TESEF

Địa chỉ: 95 Đường Láng – Ngã Tư Sở – Hà Nội

Hotline: 0862 08 08 01

Group: https://www.facebook.com/groups/265096184746462

Youtube:

https://www.youtube.com/channel/UCQZaYSPySGQInI_UL_130pg